2023年6月30日,博將控股有限公司Broad General Holding Limited(簡稱"博將資本”)向港交所遞交招股書,擬在香港主板掛牌上市。這是繼天圖投資遞表港交所后,國內第二家人民幣VC基金沖刺IPO。

01 差異化定位:約99.5%為個人投資者

來自浙江杭州的博將資本在業內聲音并不是很多,市場上鮮有報道,但這家低調的投資機構卻做出了“不低調”的成績:根據弗若斯特沙利文的資料,按總資產管理規模(截至2022年12月31日),博將資本是中國第二大專注于服務高凈值人群的私募投資基金管理人。此外,截至2022年年底,在專注于投資高科技產業的私募投資基金管理人之中,公司更是排名第一。

不同于大部分VC/PE的LP群體以機構投資者為主,博將資本的LP定位在高凈值人群,截至2022年12月31日,博將資本共有1480名基金投資者,其中約99.5%為個人投資者。自2016年博將資本第一只基金備案完成起,若干投資者持續投資7年以上,有超過30%的投資者進行復投,亦有超過90名客戶曾投資于博將的基金5次或以上。2020年、2021年及2022年,投資者復投金額分別占各年融資金額的43.6%、48.1%及69.2%。

在基金產品方面,截至2022年12月31日,博將資本管理基金共74只,歸在不同的基金系列下管理,當中主要包括鼎升系列、創富系列、福睿系列、睿澤系列、科創系列及優選成長系列等,以滿足高凈值人群及其他基金投資者的資產配置需求,該等基金主要向外部投資者籌集資金。

截至2022年12月31日,博將資本已累計投資合共88家投資組合公司,公司對其中1家公司的投資已完全退出。截至2022年12月31日,公司的投資組合包括87家投資組合公司,其中有75家在高科技產業內運營,涵蓋高技術服務、數字信息技術、先進制造與自動化、醫藥與醫療技術及新材料行業。代表項目有:極米科技、智云健康、達闥科技、地上鐵、分貝通、法大大、睿至、烯灣科技、安泰復材、福米科技等。截至2022年12月31日,在博將資本的投資組合公司中,10家公司的估值超過5億美元,其中5家公司的估值超過10億美元。

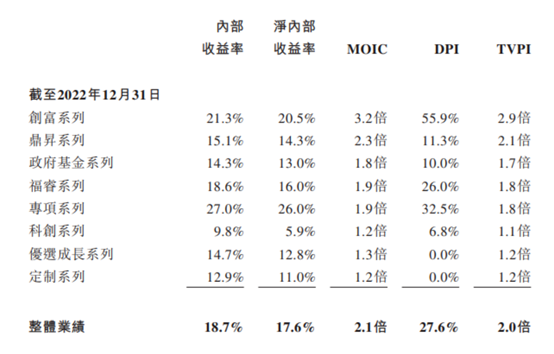

在收益方面,根據弗若斯特沙利文的資料,截至2022年12月31日,博將資本的基金實現了18.7%的強勁整體內部收益率,高于業內基金的平均水平。截至2022年12月31日,在系列中,專項系列實現了27.0%的最高內部收益率。

?

截至2022年12月31日,博將資本已全部或部分退出對七家公司的投資,總投資成本約為4.34億元,實現的退出價值約為12億元,MOIC(投資收益倍數)約2.8倍。同時,博將資本的19家投資組合公司正在籌備于可預見未來上市或計劃上市。

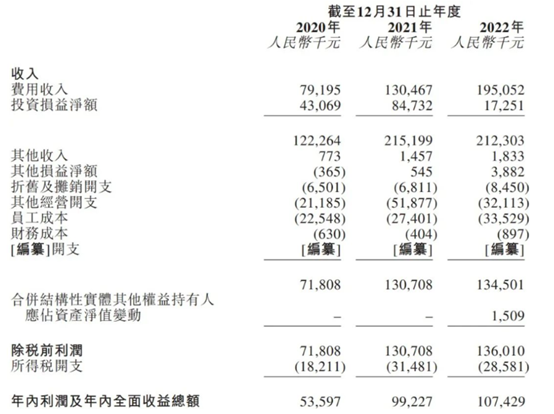

招股書顯示,在過去的2020年、2021年和2022年,博將資本的收入分別為1.22億、2.15億和2.12億元人民幣,相應期間的凈利潤分別為0.54億、0.99億和1.07億元人民幣,年復合增長率為41.6%。

?

02 國內創投機構尋求上市的探索路

關于創投機構上市,一直都是行業內的關注焦點,也是相對比較敏感的話題。業內人士普遍認為,推動創業投資機構上市,有利于更好地利用直接融資推動創新創業,也能夠通過資本市場募集長期資本的方式解決“募資難”的問題,促進創投機構實現品牌化、專業化、透明化、永續經營。曾有投資人戲言,現在連賣水的公司都能上市,真正挖金礦的股權投資基金管理公司卻遲遲未得成行。

從國際經驗來看,海外的私募巨頭們早就在2007年便掀起了上市潮——黑石2007年在納斯達克上市,KKR在2010年上市,凱雷在2012年上市。

2014年4月29日,九鼎集團正式掛牌新三板,這也是國內私募基金管理機構“親身”鏈接資本市場的首次嘗試。掛牌后,九鼎迅速獲得數輪巨額融資,還先后拿下了公募基金和券商的牌照。巔峰時期,九鼎集團旗下還擁有九信資產、中捷保險經紀、九恒金服、借貸寶等子公司,逐漸構筑起全牌照的金控版圖。

九鼎的先例在前,后續包括中科招商、硅谷天堂、信中利等私募股權機構均奔新三板而來。據2015年全國股轉系統披露的數據顯示,當年全年新三板完成融資1216億,而包括九鼎投資、中科招商等多家私募機構的融資累計超過了300億元。

中科招商令A股市場印象深刻的,是在2015年股災期間,通過旗下投資平臺對10多家上市公司掃貨舉牌,這些公司大多市值不到40億元,殼股特征明顯,市場也稱中科招商為“囤殼大王”。

然而,2015年末,證監會宣布暫停私募基金管理機構在新三板掛牌和融資,并對前期融資的使用情況進行調研。而后續隨著股轉系統對掛牌私募機構的整改,監管對金控集團政策的收緊,曾經輝煌的新三板掛牌私募也落得一地雞毛。

2017年12月26日,中科招商被全國股轉系統強制摘牌。據光大證券披露核查報告,中科招商2016年度收取的基金管理費和業績報酬僅占全部收入的41.39%,不符合監管層“80%以上”的要求。

2018年3月,九鼎公告稱,因涉嫌違反證券法律法規,證監會已對九鼎集團進行立案調查。此外,信中利近年也頻頻卷入各種風波。

2021年1月,證監會行政處罰預先告知書顯示,九鼎集團因2014年二次定增中信批違規而受處罰,罰款60萬元;同時,公司控股股東因涉及小股東為其代持股份被罰沒6億元。

對九鼎的處罰終于塵埃落定,而私募股權基金上市也再被重提。對于GP而言,上市并不只是為了擴充資本金,也是為了讓LP的退出通道更加暢通,同時有利于為員工實現股權激勵政策。正如博將資本遞交的招股書顯示,此次IPO所得資金將用于維護及擴大高凈值客戶群體;提高研究及投資能力以抓住戰略投資機會,持續為中國高科技行業賦能;增加自有資金投資;繼續努力吸引、培養和留住有核心競爭力的員工。

當前,尚未有一家內地創投機構通過 IPO 進入資本市場。與此同時,國內創投機構對探索上市的訴求十分迫切,此前深圳老牌消費投資機構天圖投資也在港交所遞表申請上市。

業界也十分期待政策在創投機構上市方面能夠做出新的突破。2021年1月8日,深圳市地方金融監管局發布《關于促進深圳股權投資持續高質量發展的若干措施(征求意見稿)》,其中提到探索優秀股權投資管理機構上市制度安排,這是一條罕見的舉措。隨后,2021年7月,廣州發布《關于新時期進一步促進科技金融與產業融合發展的實施意見》,提出鼓勵和支持創業投資機構通過上市等方式,形成市場化、多元化的資金來源。

而今,已有兩家VC機構“試水”港交所上市,也是為國內VC/PE行業帶來示范,我們也期待著“VC第一股”的出現,這或將開啟國內GP的上市之路。

2023年8月5-6日,2023中國母基金峰會即將在蘇州吳江東太湖畔盛大啟幕!本次峰會,由中國國際科技促進會母基金分會主辦,蘇州市吳江東方國有資本投資經營有限公司協辦,母基金研究中心(www.china-fof.com)承辦,將定向邀請300+國內主流母基金、國際知名母基金及一流投資機構代表等參會,共探行業發展之道。?

本次中國母基金峰會是一場國際化的母基金行業盛會,海內外知名母基金機構、家族財富等LP將共聚一堂,共同探討全球母基金行業面臨的機遇與挑戰,全面解讀行業趨勢,分析投資布局。